Iva Per Cassa Esigibilità Differita Dl 185/08

La possibilità di emettere le fatture con la cosiddetta IVA AD ESIGIBILITA' DIFFERITA è riservata alle sole aziende che hanno realizzato nell'anno solare precedente o, in caso di inizio di attività prevedono di realizzare nell'anno in corso, un volume d'affari NON SUPERIORE A quello previsto dal DL 185/08 e successive modificazioni.

Rimangono escluse da questa possibilità le operazioni verso soggetti che operano in regime di reverse charge o in uno dei regimi speciali iva (agenzie viaggio e turismo, agriturismi, venditori di beni usati, etc.) e in generale chi opera verso consumatori finali.

Si tratta di una facoltà e non di un obbligo e coloro che sono nella possibilità di farlo potranno scegliere per ogni singola operazione se emettere fattura ad esigibilità differita con l'accorgimento assolutamente importante d'indicare sul documento la dicitura “OPERAZIONE CON IVA AD ESIGIBILITA' DIFFERITA EX ART. 7 DL 185/08”.

Nel momento in cui il cliente salderà in tutto o in parte la fattura, l'iva relativa diventerà “Iva a debito” del mese o trimestre in cui è stata incassata e, nel caso di incasso parziale, in proporzione al valore incassato.

Se si immagina di effettuare una fornitura di 1.200 euro con pagamento 60-90-120gg tale fattura verrà annotata in contabilità per ben 4 volte.

oemissione fattura ad esigibilità differita

oincasso prima rata e storno di 666,66 per iva diventata esigibile

oincasso seconda rata e storno di 666,66 per iva diventata esigibile.

oincasso terza rata e storno di 666,67 per iva diventata esigibile.

Trascorso un anno dalla “data di effettuazione dell'operazione” (=data consegna per le merci e data fattura per le prestazioni di servizio o per gli acconti fatturati prima della fornitura) l'iva va comunque versata anche se non si è incassato il corrispettivo.

L'unica eccezione si verifica quando il cliente è stato sottoposto a procedure concorsuali o esecutive (fallimento, liquidazione, concordato preventivo, etc.).

Predisposizione archivi di base

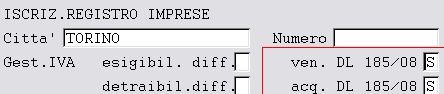

1.Ragione Sociale Utenti (C1.1.9) - Dati fissi: Impostare

▪Gestione IVA ven. DL 185/08 a SI se di desidera emettere fatture a esigibilità differita ex art. 7 DL 185/08.

▪Gestione IVA acq. DL 185/08 a SI se di desidera registrare fatture ricevute con IVA a detraibilità differita ex art. 7 DL 185/08.

Lasciati i campi vuoti il valore attribuito dal programma sarà N = NO. In questo caso anche se presenti registrazioni con iva ven. DL 185/08 e/o acq. DL 185/08, i dati non verranno riportati in fase di stampa annotazione periodica iva.

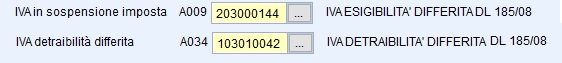

2. Piano dei conti (C 1.1.1): se si desidera imputare contabilmente l'IVA ad esigibilità / detraibilità differita ex art. 7 DL 185/08 in un apposito conto (consigliabile) è necessario creare i due nuovi sottoconti.

3. Codici Conto fissi (1.1.A): compilare i seguenti campi in cui vengono definiti i conti dell'Iva ad esigibilità / detraibilità differita ex art. 7 DL 185/08, Iva in sospensione imposta A009 in IVA/Eratio - Iva detraibilità differita A034 in Conti di giro:

Indicare, rispettivamente per l'Iva a debito e per l'Iva a credito, gli appositi sottoconti del piano dei conti creati al punto 2 .

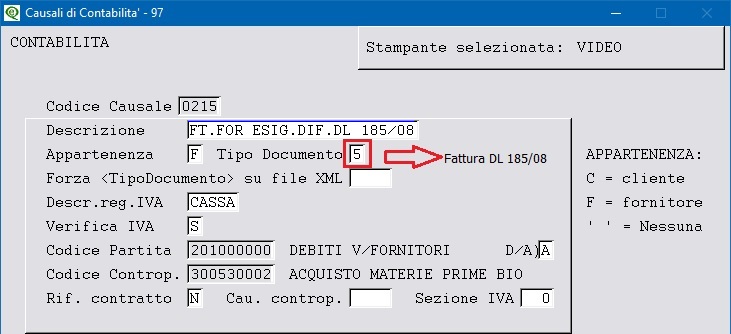

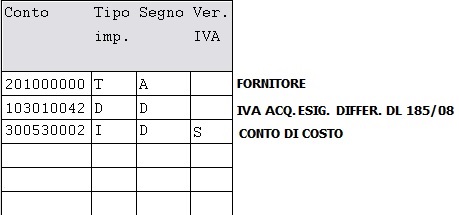

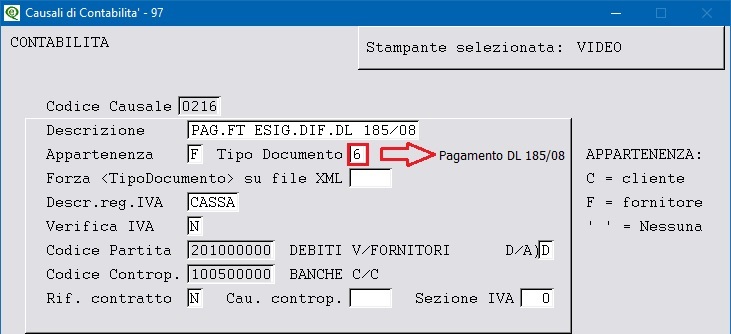

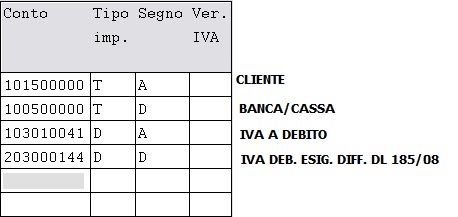

4.Causali di Contabilità (1.1.6) per il ciclo passivo: inserire la causale per la registrazione di fattura fornitore con Iva a esigibilità differita ex art. 7 DL 185/08, come da schema seguente:

Nella tabella viene indicato il sottoconto dell'Iva a detraibilità differita ex art.7 dl 185/08, in quanto l'imposta a credito verrà rilevata soltanto al momento del pagamento della fattura:

Inserire una causale Pagamento Fattura Iva detraibilità Differita ex art. 7 DL 185/08 come segue:

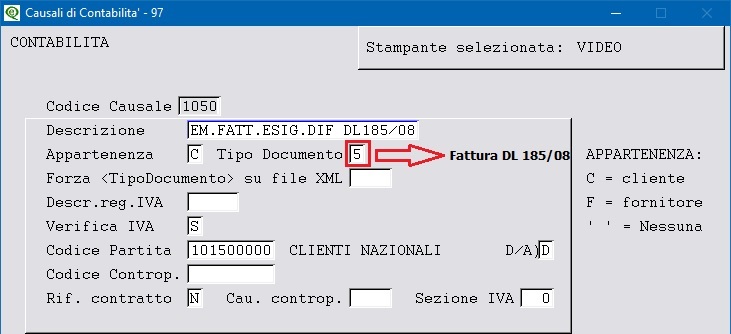

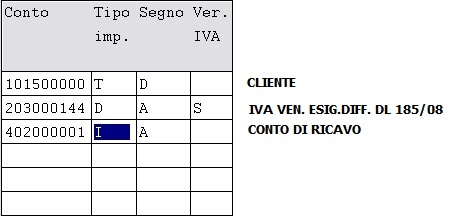

5.Causali di Contabilità (1.1.6) per il ciclo attivo: inserire la causale per la registrazione di fattura emessa con Iva ad esigibilità differita ex art.7 dl 185/08, come da schema seguente:

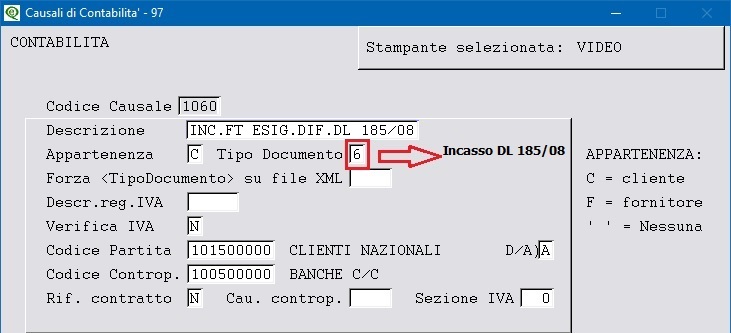

Inserire una causale Incasso Fattura Iva esigibilità Differita ex art.7 dl 185/08, come segue:

Registrazione Contabile Fattura di Acquisto

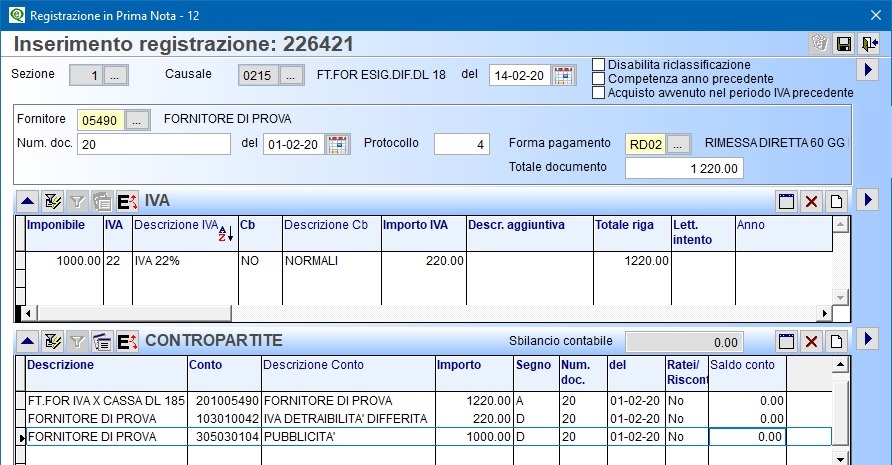

La registrazione in prima nota della fattura con Esigibilità differita viene effettuata con la normale operatività. Si consiglia l'utilizzo di un apposito sezionale Iva per l'indicazione dei documento con Iva ad esigibilità differita ex art.7 dl 185/08. Segue un esempio di una fattura di acquisto:

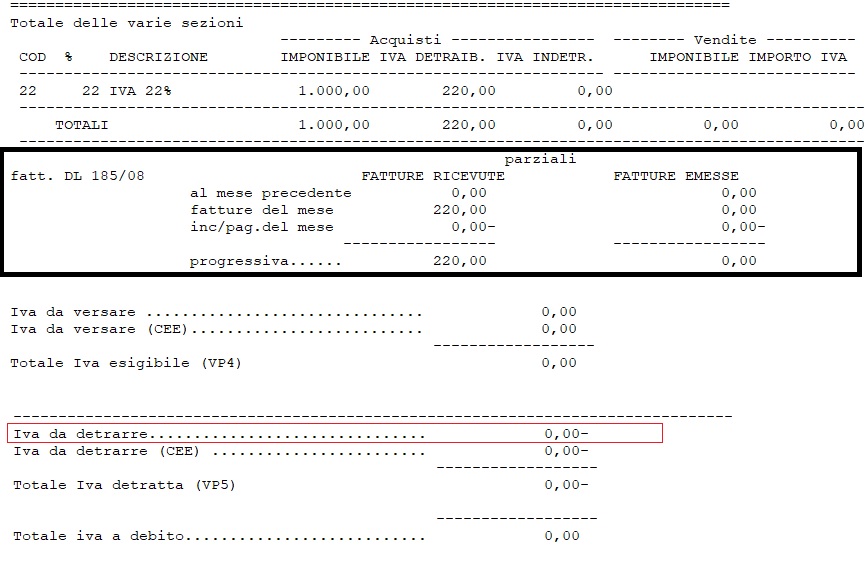

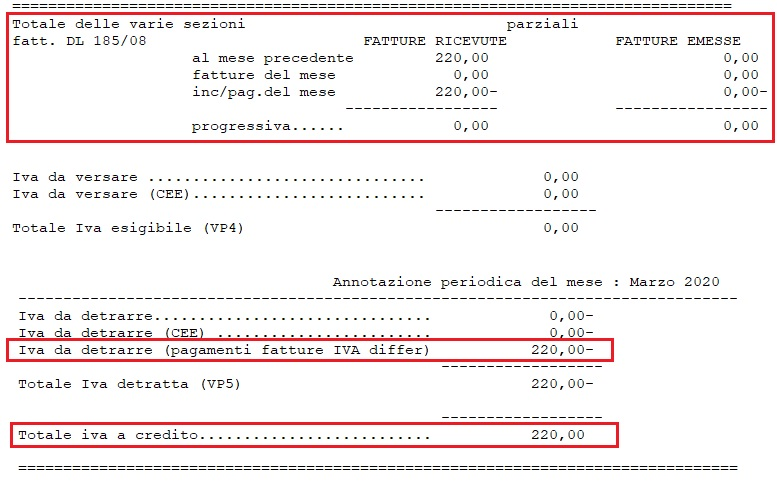

Il documento viene elencato nel registro Iva acquisti del periodo di registrazione della fattura ma non viene conteggiato tra l'Iva a credito nella stampa dell'Annotazione Iva, dove viene indicato separatamente nell'apposito specchietto, come da stralcio di stampa che segue:

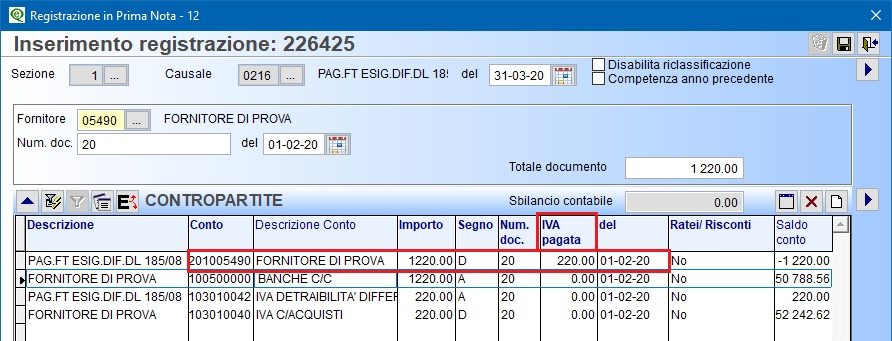

Pagamento Fattura di Acquisto

La registrazione del pagamento di una fattura con Esigibilità differita deve essere eseguita con la procedura Registrazione in Prima nota (C 2-1), inserendo la causale contabile creata appositamente. Ipotizzando il pagamento della fattura sopra indicata, dopo l'inserimento del codice fornitore, del numero e della data del documento pagato, impostare nella colonna "Iva Pagata" l'importo dell'Iva pagata (come da esempio sotto riportato): se il pagamento della fattura è totale occorre indicare l'importo dell'Iva sul documento; altrimenti sarà proporzionato all'importo pagato. Successivamente, digitare l'importo del pagamento nel campo “Totale documento”. Viene generata una registrazione contabile che si presenta simile a quello dello schema seguente:

La registrazione del pagamento esegue il giroconto contabile tra il sottoconto dell'Iva a esigibilità differita e l'Iva a credito ed ha effetto sull'annotazione Iva periodica, dove sarà conteggiato tra l'Iva a credito del periodo, come da esempio seguente:

Registrazione Contabile Emessa Fattura

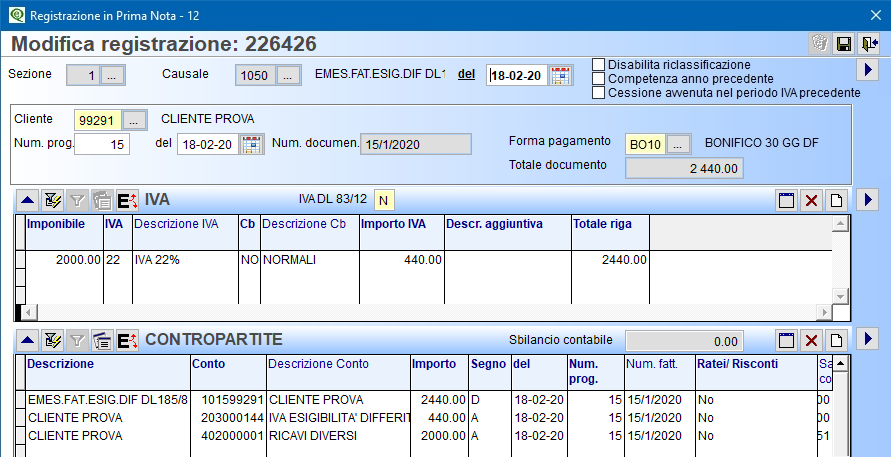

La registrazione in prima nota della fattura con Iva Esigibilità differita viene effettuata con la normale operatività. Si consiglia l'utilizzo di un apposito sezionale Iva per l'indicazione dei documento con Iva ad esigibilità differita ex art.7 dl 185/08. Segue un esempio di una fattura emessa registrata :

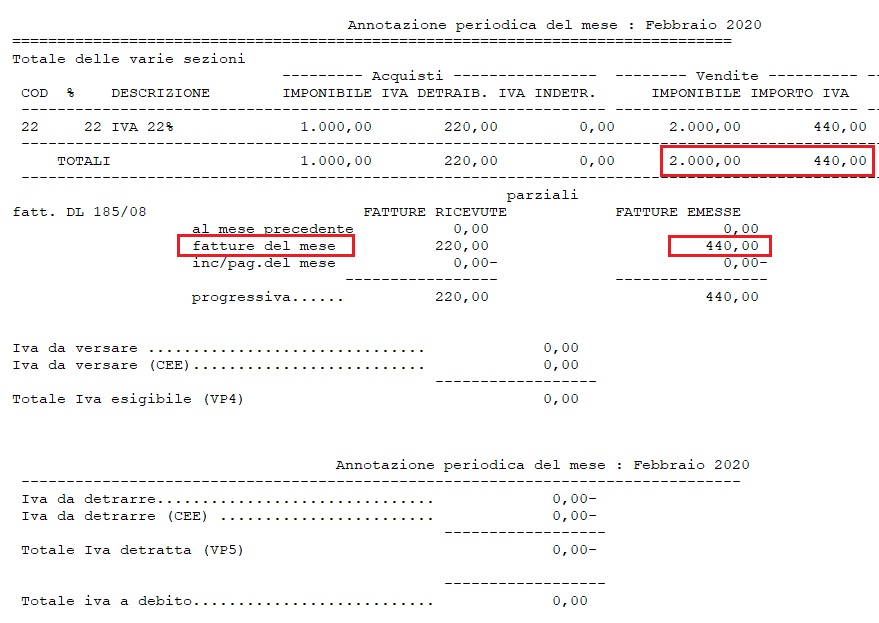

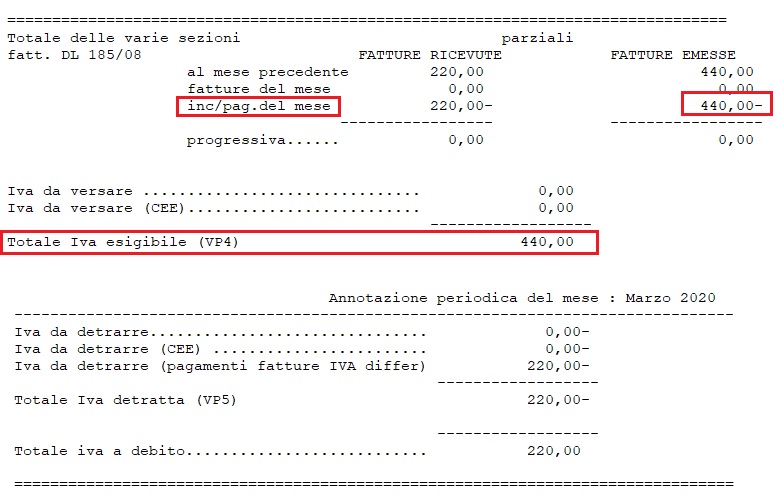

Il documento viene elencato nel registro Iva vendite del periodo di registrazione della fattura ma non viene conteggiato tra l'Iva a debito nella stampa dell'Annotazione Iva, dove viene indicato separatamente nell'apposito specchietto, come da stralcio di stampa che segue:

Incasso Fattura

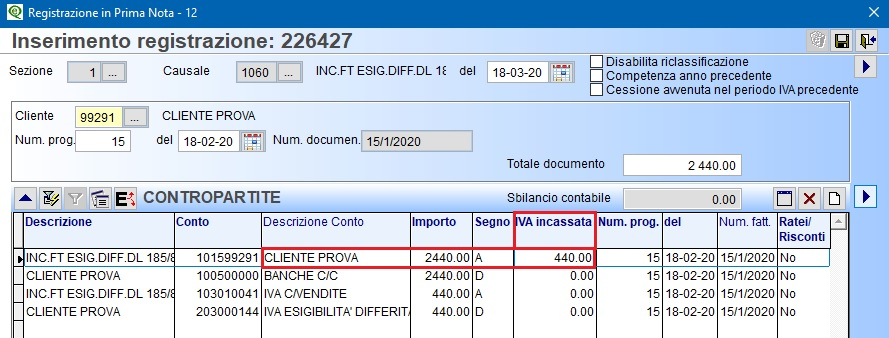

La registrazione dell'incasso di una fattura Iva Esigibilità differita deve essere eseguita con la procedura Registrazione in Prima nota (C 2-1), inserendo la causale contabile creata appositamente. Ipotizzando l'incasso della fattura sopra indicata, dopo l'inserimento del codice cliente, del numero e della data del documento incassato, impostare nella colonna "Iva Incassata" l'importo dell'Iva incassata (come da esempio sotto riportato): se l'incasso della fattura è totale occorre indicare l'importo dell'Iva sul documento; altrimenti sarà proporzionato all'importo incassato. Successivamente, digitare l'importo dell'incasso nel campo “Totale documento”. Viene generata una registrazione contabile che si presenta simile a quello dello schema seguente:

La registrazione dell'incasso esegue il giroconto contabile tra il sottoconto dell'Iva a detraibilità differita e l'Iva a debito ed ha effetto sull'annotazione Iva periodica, dove verrà conteggiato tra l'Iva a debito del periodo, come da esempio seguente:

Per la contabilizzazione delle note di credito attive e/o passive iva per cassa DL 185/08, caricare la causale come da punto 4 e 5 modificando solo la descrizione, per la contabilizzazione impostare gli imponibili Iva col segno meno e verificare i segni sulla sezione contropartite.