Nuovo Tracciato Fattura Elettronica Guida Operativa 1.6

Cosa Fare dopo l’ aggiornamento

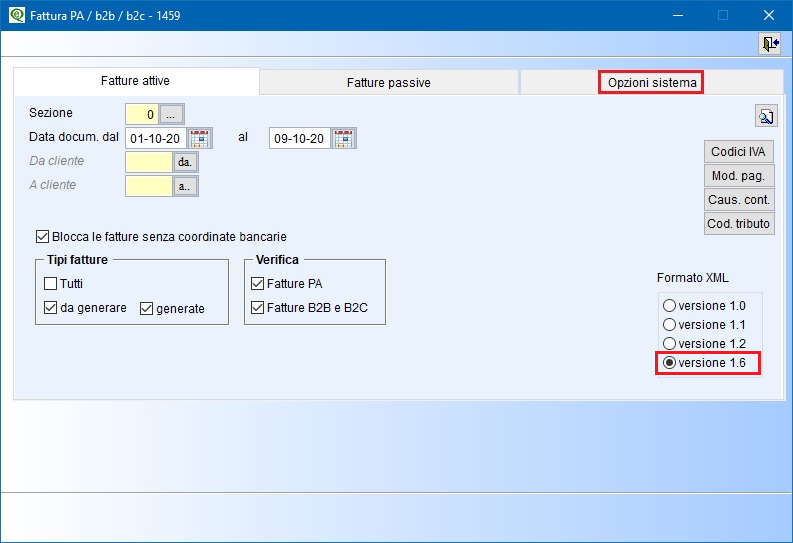

Ricordiamo che l'utilizzo del nuovo tracciato per l'emissione delle fatture è facoltativo fino al 31/12/2020. Se si intende già emettere le fatture con il nuovo tracciato occorre abilitare il programma selezionando “versione 1.6” nelle Opzioni del programma FattureB2B.

Note Operative

▪Codifica nuovi tipi <Natura> su Codici Iva

▪Modifica veloce <Natura> su Codici Iva

▪Gestione dei nuovi <Tipi Documento>

▪TD16 - integrazione fatture Reverse Charge interno

▪TD17 - integrazione/autofattura per acquisto servizi dall'estero

▪TD18 - integrazione per acquisto di beni intracomunitari

▪TD19 - integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR 633/72

▪Autonotacredito per TD16/TD17/TD18/TD19

▪TD24 fattura differita di cui all'art. 21, comma 4, lett. a)

▪TD25 fattura differita di cui all'art. 21, comma 4, terzo periodo lett. b)

▪TD26 cessione di beni ammortizzabili

▪TD27 fattura per autoconsumo o per cessioni gratuite senza rivalsa

▪Modifiche ai Tipi Ritenuta per chi emette Fatture o Parcelle con ritenuta.

1. Codifica nuovi tipi <Natura> su Codici Iva

Il nuovo tracciato FatturaB2B 1.6 prevede che alcuni codici Natura vengano dettagliati in ulteriori sottocodici.

La nuova codifica prevista dalle specifiche di Agenzia Entrate è la seguente (in grassetto i codici che non saranno più accettati dal 01.01.2021).

|

N1 |

escluse ex art. 15 |

|

N2 |

non soggette (codice non più valido a partire dal primo gennaio 2021) |

|

N2.1 |

non soggette ad IVA ai sensi degli artt. da 7 a 7-septies del DPR 633/72 |

|

N2.2 |

non soggette - altri casi |

|

N3 |

non imponibili (codice non più valido a partire dal primo gennaio 2021) |

|

N3.1 |

non imponibili - esportazioni |

|

N3.2 |

non imponibili - cessioni intracomunitarie |

|

N3.3 |

non imponibili - cessioni verso San Marino |

|

N3.4 |

non imponibili - operazioni assimilate alle cessioni all'esportazione |

|

N3.5 |

non imponibili - a seguito di dichiarazioni d'intento |

|

N3.6 |

non imponibili - altre operazioni che non concorrono alla formazione del plafond |

|

N4 |

esenti |

|

N5 |

regime del margine / IVA non esposta in fattura |

|

N6 |

inversione contabile (per le operazioni in reverse charge ovvero nei casi di autofatturazione per acquisti extra UE di servizi ovvero per importazioni di beni nei soli casi previsti) (codice non più valido a partire dal primo gennaio 2021) |

|

N6.1 |

inversione contabile - cessione di rottami e altri materiali di recupero |

|

N6.2 |

inversione contabile - cessione di oro e argento puro |

|

N6.3 |

inversione contabile - subappalto nel settore edile |

|

N6.4 |

inversione contabile - cessione di fabbricati |

|

N6.5 |

inversione contabile - cessione di telefoni cellulari |

|

N6.6 |

inversione contabile - cessione di prodotti elettronici |

|

N6.7 |

inversione contabile - prestazioni comparto edile e settori connessi |

|

N6.8 |

inversione contabile - operazioni settore energetico |

|

N6.9 |

inversione contabile - altri casi |

|

N7 |

IVA assolta in altro stato UE (vendite a distanza ex art. 40 c. 3 e 4 e art. 41 c. 1 lett. b, DL 331/93; prestazione di servizi di telecomunicazioni, tele-radiodiffusione ed elettronici ex art. 7-sexies lett. f, g, art. 74-sexies DPR 633/72) |

Nei codici Iva di eQuilibra è stato aggiunto il campo <Natura> per consentire di associare la natura ai nuovi codici mantenendo invariata la tabella degli “indice aggiornamento”.

Ad esempio le Cessioni “Non Imponibili Art. 8 c.1a” ad esportatori abituali hanno attualmente indice aggiornamento “N” equivalente alla Natura N3.

Allo stesso modo le Cessioni Intracomunitarie Art. 41 hanno lo stesso indice aggiornamento e stessa natura N3.

Con il nuovo tracciato l'indice aggiornamento dei codici Iva di eQuilibra rimane invariato mentre la <Natura> andrà assegnata rispettivamente N3.5 e N3.4 come da rappresentazione tabellare che segue:

|

Codice Iva |

Indice aggiorn.eQ |

<Natura vecchio tracciato> |

<Natura versione 1.6> |

|

Non.Imp. Art. 8 c 1 a) |

N |

N3 |

N3.5 |

|

Non Imp. Art. 41 |

N |

N3 |

N3.2 |

I codici attualmente in uso continueranno a funzionare con la natura originaria proveniente dalla prima stesura del tracciato, ma se non verranno integrati con la giusta <Natura> cesseranno di essere utilizzati il 31/12/20.

Tutto ciò premesso è ora necessario assegnare i nuovi codici Natura ai codici iva esistenti ed eventualmente crearne di nuovi.

Per facilitare questa operazione è stata creata una funzione in FatturaB2B che consente la rapida integrazione dei codici iva.

Nel caso di dubbi sull'assegnazione del codice Natura vi consigliamo di consultare il vostro consulente fiscale.

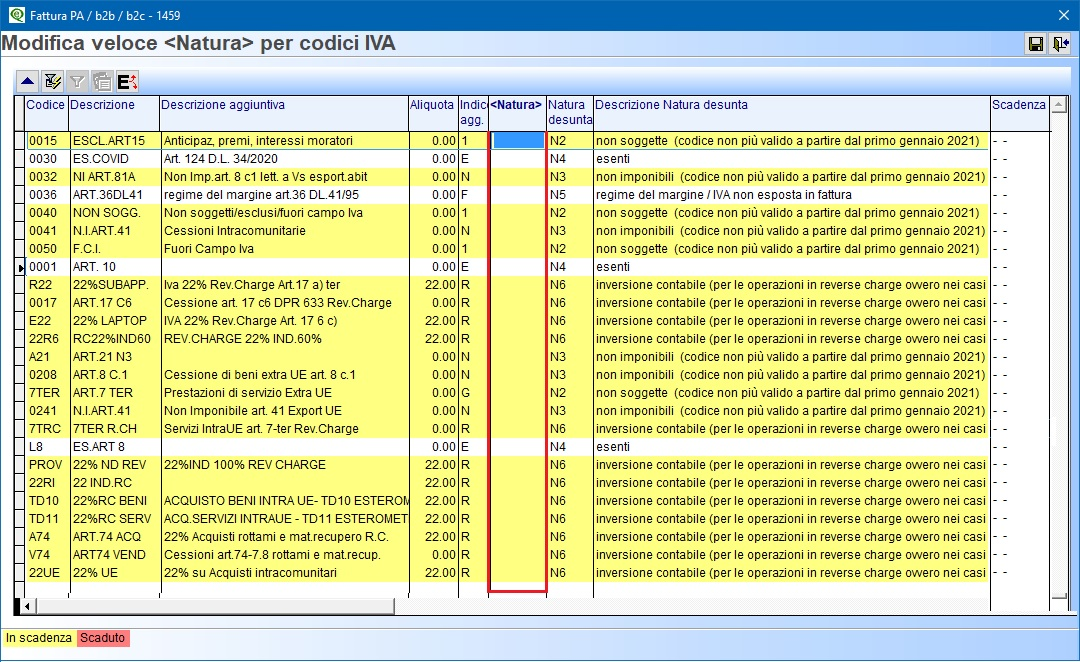

1.1 Modifica veloce <Natura> su Codici Iva

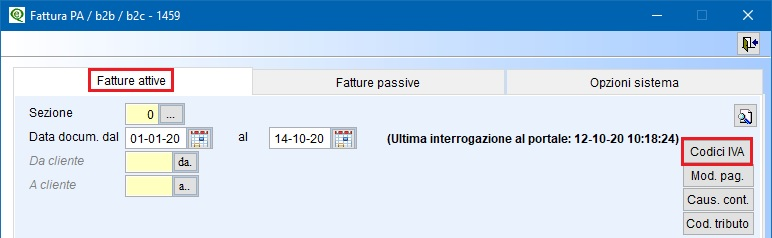

Entrando nel programma (V 3-B) Fattura PA/B2B/B2C sono visibili in alto a destra nuovi bottoni, cliccare su Codici Iva

Comparirà una tabella contenente tutti i codici iva con aliquota zero e i codici iva tipo Reverse Charge con aliquota diversa da zero.

Questi ultimi serviranno a comunicare i dati delle autofatture relative agli acquisti soggetti a Reverse Charge.

La tabella è già predisposta per l'inserimento interattivo del codice Natura.

Le righe di colore giallo indicano che il codice non sarà più valido dal 01/01/21

Assegnando il codice Natura la riga diventerà bianca e comparirà la descrizione della natura aggiornata.

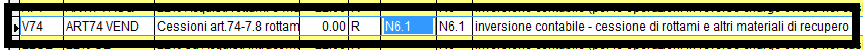

Ad esempio le aziende che vendono rottami dovranno assegnare la natura al codice iva utilizzato. Prima dell'assegnazione il codice si presenta così:

Dopo aver indicato la natura N6.1 il codice si presenta cosi':

E' quindi necessario indicare il codice Natura per tutti i codici che sono utilizzati in fattura elettronica facendo riferimento alla tabella fornita da Agenzia Entrate e riportata nel punto 1 Codifica Natura.

In alcuni casi può essere necessario inserire nuovi codici.

Ad esempio, se lo stesso codice iva viene utilizzato per la vendita di telefoni cellulari e prodotti elettronici, è ora necessario suddividerlo su due codici Iva diversi, l'uno con Natura N6.5 per la vendita di cellulari e l'altro con Natura N 6.6 per la vendita di prodotti elettronici.

2. Gestione dei nuovi <Tipi Documento>

Con il nuovo tracciato 1.6 ci sono casi particolari di fatture emesse che vanno comunicati con un Tipo Documento specifico.

Riprendendo la tabella ufficiale fornita da Agenzia Entrate analizziamo i singoli documenti, alcuni sono già gestiti da eQuilibra, il link (Descrizione documento) è relativo alle istruzioni per l'impostazione corretta del documento.

In grassetto “colore rosso” i nuovi documenti previsti dal tracciato.

Per i casi di vostro interesse è necessario creare l'apposita causale come indicato nelle note riportate nel presente documento

|

Codice |

Descrizione documento |

Già gestito |

Novità 1.6 |

|

TD01 |

fattura |

in automatico |

|

|

TD02 |

X |

|

|

|

TD03 |

X |

|

|

|

TD04 |

nota di credito |

in automatico |

|

|

TD05 |

X |

|

|

|

TD06 |

Nuovo tipo Rit. |

|

|

|

TD08 |

in automatico |

|

|

|

integrazione fattura Reverse Charge interno |

|

X |

|

|

integrazione/autofattura per acquisto servizi dall'estero |

|

X |

|

|

integrazione per acquisto di beni intracomunitari |

|

X |

|

|

integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR 633/72 |

|

X |

|

|

TD20 |

autofattura per regolarizzazione e integrazione delle fatture (ex art.6 c.8 d.lgs. 471/97 o art.46 c.5 D.L. 331/93) |

X |

|

|

TD21 |

autofattura per splafonamento |

|

Non gestito |

|

TD22 |

estrazione beni da Deposito IVA |

X |

|

|

TD23 |

estrazione beni da Deposito IVA con versamento dell'IVA |

X |

|

|

fattura differita di cui all'art. 21, comma 4, lett. a) |

|

In automatico |

|

|

fattura differita di cui all'art. 21, comma 4, terzo periodo lett. b) |

|

X |

|

|

cessione di beni ammortizzabili e per passaggi interni (ex art.36 DPR 633/72) |

|

X |

|

|

fattura per autoconsumo o per cessioni gratuite senza rivalsa |

|

X |

3 Autonotacredito per TD16/TD17/TD18/TD19

Come le Autofatture anche le Auto note di credito dovranno essere inviate come documento integrale. Eseguire la stessa procedura descritta per le autofatture, utilizzando la stessa causale contabile dedicata (vedi istruzioni) con l'accorgimento di indicare in fase di emissione del documento gli importi imponibili in negativo.:

▪TD16

▪TD17

▪TD18

▪TD19

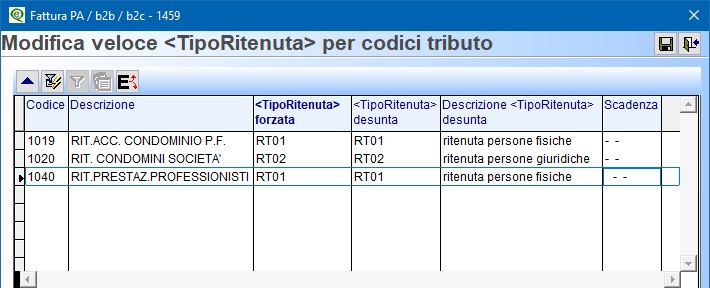

4. Modifiche ai Tipi Ritenuta per chi emette Fatture o Parcelle con ritenuta.

I nuovi tracciati hanno introdotto due tipologie di ritenuta da indicare nel file XML nel campo 2.1.1.5.1 <TipoRitenuta>.

▪Se la ritenuta è operata da un soggetto Persona fisica occorre indicare RT01.

▪Se la ritenuta è operata da un soggetto Persona Giuridica occorre indicare RT02.

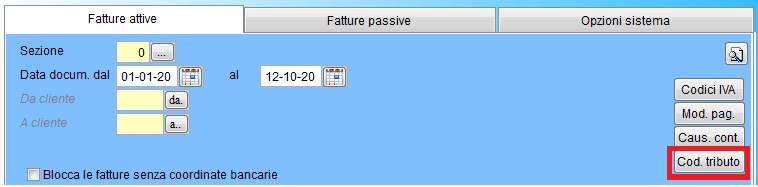

Tale impostazione puo’ essere fatta agevolmente utilizzando il programma di modifica veloce dei tipi ritenuta sui codici tributo che si trova nel programma FatturaPA/B2B (V-3.B)

Cliccando sul bottone si apre una maschera con i codici tributo utilizzati.

Per la corretta codifica dei codice tributo si precisa che:

▪Le ditte individuali che fatturano a condomini applicando la ritenuta del 4% a titolo di acconto IRPEF dovranno indicare RT01 sul codice tributo 1019 (Ritenute del 4% operate dal condominio quale sostituto d'imposta a titolo di acconto dell'IRPEF dovuta dal percipiente - Legge 27/12/2006 n.296, art.1,c.43 - risoluzione 19/e del 05/02/2007).

▪Le società (snc, sas, srl o Spa) che fatturano a condomini applicando la ritenuta del 4% a titolo di acconto IRES dovranno indicare RT02 sul codice tributo 1020 (Ritenute del 4% operate all'atto del pagamento da parte del condominio quale sostituto d'imposta a titolo di acconto dell'IRES dovuta dal percipiente - legge 27/12/2006, n. 296, art.1 c.43 - risoluzione n.19/e del 05/02/2007).

▪Similmente il professionista che applica la ritenuta d’ acconto del 20% sulle prestazioni professionali dovrà indicare RT01 sul codice tributo 1040 (Ritenute su redditi di lavoro autonomo compensi per l'esercizio di arti e professioni).

La tabella dovrà essere modificata come da esempio che segue: